先行き不安なコロナ禍において、投資に興味を持つ人が急増中。しかしながら、投資初心者には「何からはじめれば良いかわからない」「損をしそうで怖い」などと二の足を踏む人も。今回は、そんな初心者の疑問や不安を解消し、効率良く資産を運用するコツを紹介する。

※こちらは「GetNavi」 2021年6月号に掲載された記事を再編集したものです

生活費のための資産運用は投信積立からはじめよう

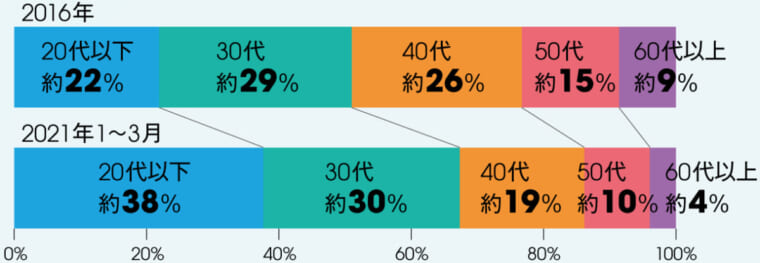

楽天証券によると、2020年は年間133万、2021年は3月までに25万を超える口座開設があり、口座数は500万を突破。コロナ禍において経済的な不安を感じている人、外出自粛によって支出が減少し資産や時間に余裕ができた人……理由は様々だが、新型コロナウイルスがきっかけで投資をはじめる人が増えている。

いまはスマホで口座開設が可能なネット証券会社が増え、投資デビューのハードルは低い。しかし、投資初心者は、間違っても個別株やFXで短期での大勝ちを狙わないようにしよう。生活のための資産運用なら、ハイリスク・ハイリターンの投資は避けるのが得策だ。

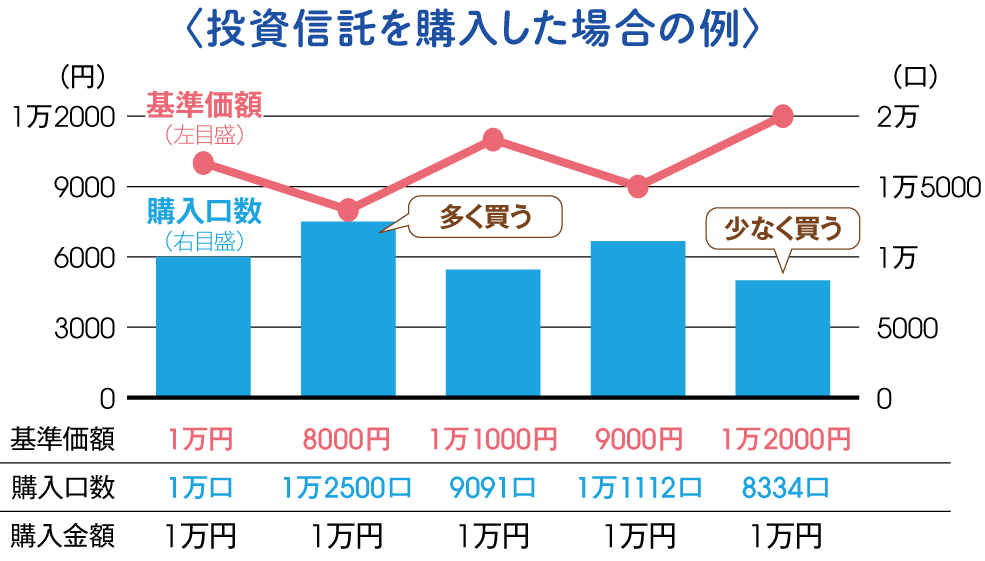

本記事では、主に「投信積立」をオススメしたい。毎月一定額を継続購入する投信積立は、少額からローリスクで運用可能。この積立方式の投資は「ドルコスト平均法」とも呼ばれ、商品の市場価値が高いときは少なく、安いときは多く購入する。これにより平均購入単価が下がり、運用益が上がりやすくなるのだ。

昨年のコロナショックを経て徐々に景気は回復しつつあるが、今後の金融マーケットの動向は誰にも予測できない。思い立ったそのときにスタートし、長期投資の恩恵を享受しよう!

【楽天証券口座を開設した人の属性変化(年代)】

資産運用中の編集部員が語る投資のメリットはココ!

GetNavi編集部員のなかにもすでに資産運用をスタートしているメンバーがいる。実際に投資をはじめてみてわかったのが、資産が増える以外にも様々なメリットがあることだ。最初は知識ゼロでも運用するうちに理解が深まっていくので、まずは第一歩を踏み出してみるのが吉!

様々なライフイベントに向けた安心材料になる!

「結婚前にマイホームを購入し、今後結婚式や子育てなども予定しているので、先取り貯金の代わりとして毎月一定額を投資に回しています。長期ならほぼ確実にプラスになるので、銀行口座に寝かせておくのはもったいない!」(編集部マネー担当)

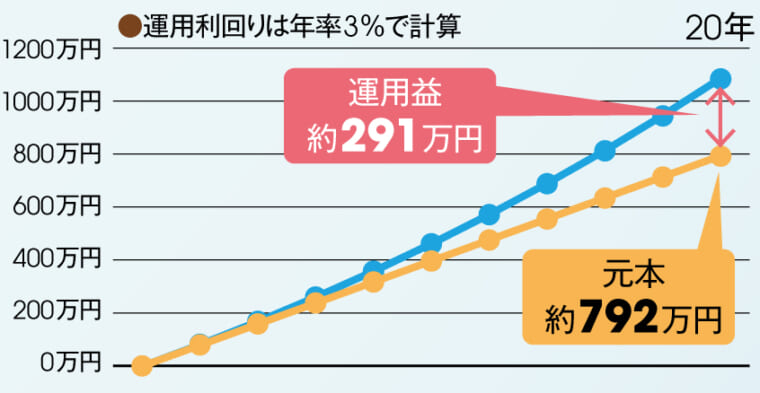

【つみたてNISAで月3.3万円×20年間積み立てた場合】

※つみたてNISAの月の限度額は3万3000円(証券会社によっては3万3333円)

資産の増減に関わるため世界情勢に詳しくなる!

「基本は毎月一定額を積み立てるだけのほったらかし投資ですが、資産が増減した理由は何なのかを知るために、経済ニュースをよくチェックするようになりました。経済の動きを知ることで世界情勢にも詳しくなれます!」(編集部クルマ担当)

【よく利用するサービス】

モーニングスター

My 投資信託

投信や株式の情報、資産管理ができるアプリ。複数のチャートや情報でファンドの内容が総合的にわかる。「気になるカテゴリーの銘柄を調べるのに活用。損益管理しやすいポートフォリオも便利です!」(編集部クルマ担当)

次のページでは、投資はじめるうえで押さえておきたいポイントをまとめた。

投資ビギナーの心得

「投資は怖い」という先入観を持つ人もいるかもしれない。しかし、短期で大きな利益を得ようとせず、長期的な目線で運用すればリスクを大きく減らせる。投資初心者が持つべき心構えを解説しよう。

【Point 1】長期・分散・積立でリスクを抑える!

将来に向けて資産を形成するためには「長期」「分散」「積立」を意識しよう。金融資産はその時々で価値が上下する。その価格が適正なのかをピンポイントで見極め、売買して利益を上げるのはプロの投資家でも難しい。個人が安定的に資産を運用するためには、長期にわたって資産を分散させ、定期的に積み立てる戦略を取ることが重要となる。

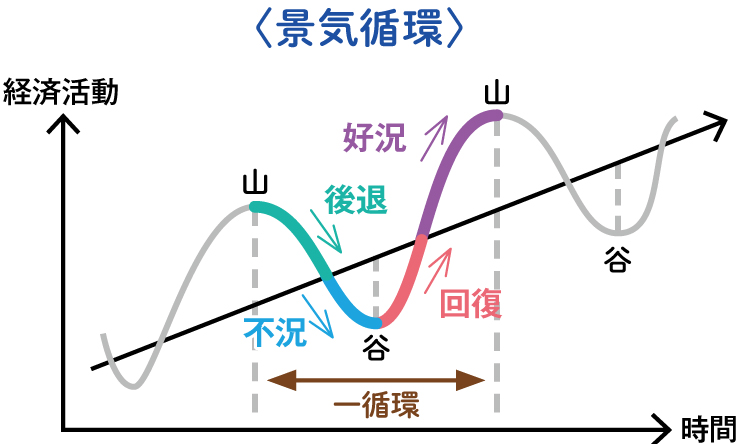

[長期]

景気は、好況と不況が交互に訪れる。世界全体で見ると、その波を繰り返しながら経済活動は拡大し、株や不動産などの資産価値は上昇していく。長期にわたって投資を続けることで、利益を得られる期待は高くなるのだ。

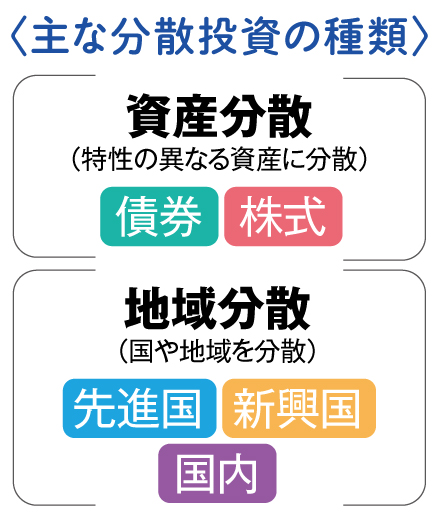

[分散]

投資には「すべての卵をひとつのカゴに盛るな」という格言がある。投資資産の価値下落リスクを減らすため、資産を分散させるべきという意味だ。投資信託やロボアドバイザーを活用すれば、初心者でも簡単に分散投資できる。

[積立]

投資で資産を減らさないコツのひとつは、一気に資金を投入するのではなく、同じ商品を定期的に同額で積立購入すること。価格下落時には同じ投資額で多くの口数を買え、資産価値の上昇時に大きなリターンを期待できる。

【Point 2】資産がマイナスになっても焦らない

2020年3月、新型コロナへの不安拡大で、各国の株式市場が暴落。しかし、現在では各国の株価指数は暴落前の高値を続々と更新している。つまり、そこで焦って資産を売った人は損をしたことになる。短期的な値動きに一喜一憂しないことが、成功のポイントだ。

【Point 3】100円からでもはじめられるネット証券が使いやすい

大手ネット証券では、投資信託を100円から購入可能。一般NISAやつみたてNISAの口座での購入においても同様だ。また、個別株でも通常は100株単位のところ、1株から購入できるサービスを提供している場合もある。少額から投資をするなら、ネット証券を活用しよう。

<代表的なネット証券>

【Point 4】非課税制度のNISA・iDeCoを最大限活用する

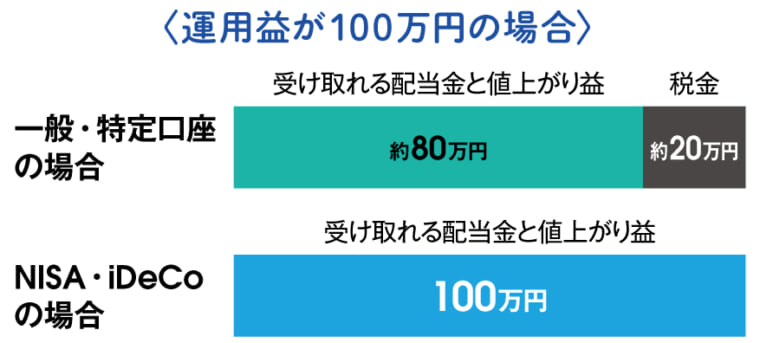

株式・投資信託の売買や配当金で得た利益には、20.315%の税金(所得税+住民税)がかかる。その税金が非課税になる制度が、NISAとiDeCoだ。いずれも売却益や配当、分配金に税金がかからないため、うまく活用することで資産の運用効率が上がる。各制度の概要を理解して、非課税で投資できる恩恵を享受しよう。

NISA(ニーサ/少額投資非課税制度)の場合

積極的な投資で資産を増やすならNISAを活用!

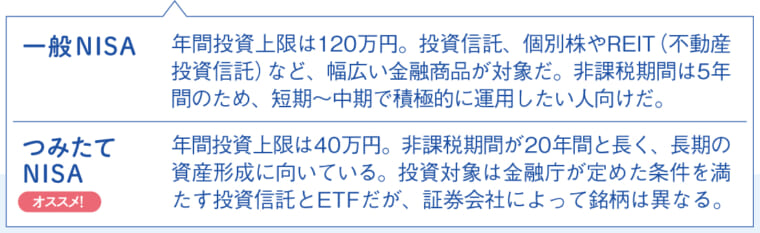

NISAには、「一般NISA」と「つみたてNISA」の2種類がある。どちらを利用するのかは申し込み時に選択する必要があり、その年内は変更不可なので、自分に適したタイプを選ぼう。NISAはいつでも売却でき、生活の変化に合わせて現金化可能だ。

[NISAのメリット]

- 一般NISAの場合、個別株や投資信託、REITなど多彩な商品を選べる

- 一般NISAの場合5年間、つみたてNISAの場合20年間の配当も含めた運用益が非課税になる

[NISAのデメリット]

- 未使用枠を翌年以降に繰り越せない

iDeCo(イデコ/個人型確定拠出年金)の場合

支払い税額を抑えながら老後に備えた資産を形成する

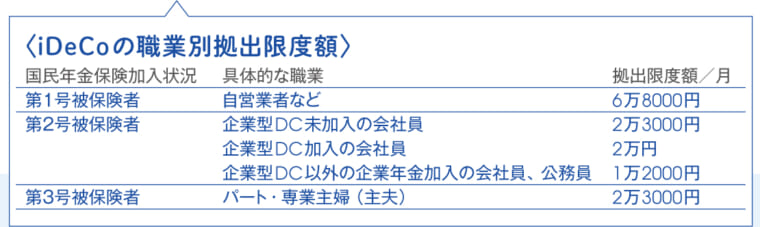

運用益が非課税になるだけでなく、掛金の全額が課税所得から控除されるのが最大のメリット。所得税と住民税の負担が軽くなる。掛金は基本的に毎月5000円以上の一定額を拠出し、自営業は月6万8000円、公務員は月1万2000円など、職業や勤務先の年金制度によって上限額は異なるので、申し込み前に確認しよう。

[iDeCoのメリット]

- 運用益に税金がかからない

- 掛金が全額所得控除となり、所得税と住民税が安くなる

[iDeCoのデメリット]

- 基本的に60歳になるまで積立金を引き出せない

- 加入時や運用時、受取時に手数料が発生する

さらに運用したい人向けに、ロボアドバイザー、投資信託、個別株取引という選択肢も簡単ではあるが、解説しておこう。

【ロボアドバイザー】

年収や金融資産、運用スタイルなどに合わせて、自動でポートフォリオを組んで運用してくれる全自動投資サービス。ほったらかしておくだけで、資産の組み替えをしてくれる。自分で下調べする手間を省きたい人にオススメだ。

[ロボアドバイザーのメリット]

- 資産を簡単に分散できる

- ほったらかしていても、 リバランスを自動で行う

[ロボアドバイザーのデメリット]

- インデックス型の投資信託よりも運用コストが高い

- 最低投資金額が10万円以上のロボアドバイザーも少なくない

【投資信託】

投資家から集めた資金を運用して、利益を還元する金融商品。投資対象は株式やREIT、債券など多岐にわたる。ひとつの投資信託内でも複数の商品に投資をしているため、買うだけで広く分散投資をできるのが魅力だ。

[投資信託メリット]

- 投資のプロに運用を任せられる

- 資産を簡単に分散できる

- 100円〜の少額で資産運用をはじめられる

[投資信託のデメリット]

- 売却の指示から売却価格の決定(約定)までにタイムラグがある

- 種類が多く、銘柄選びに悩むことがある

- 運用時にコストがかかる

【個別株取引】

上場企業の株式を売買する。ハイリスク・ハイリターンで、株価は1日で10%以上の上下をすることもある。投資単位は100株からだが、証券会社によっては1株単位の売買も可能。自分で銘柄を分析する必要があるため難易度は高い。

[個別株取引のメリット]

- 高い値上がり益や配当金を目指せる

- 自分の好きなタイミングで銘柄を売買できる

- 銘柄によっては、株主優待をもらえる

[個別株取引のデメリット]

- 銘柄選びが難しい

- 大きな売却損が発生する恐れがある

- 株価の値動きが気になって、本業から気が逸れてしまう可能性がある

次回は、少額投資にオススメの証券会社を紹介!

文/星 政明 イラスト/勝間田しげる 監修/篠田尚子