今回は、初心者が知っておくべき4種類の投資方法をピックアップ。目的や資産状況に応じ、最適な投資スタイルを選ぼう。これらは併用も可能なので、資産に余裕がある人は複数チャレンジしてみるのも良いだろう。

【前回の記事はコチラ】

目的別・オススメの投資スタイル

【タイプA】

ライフステージの変化を見越して資産を増やしたい

→ つみたてNISAがオススメ!

年間40万円まで積立可能で運用益は20年間非課税に!

「つみたてNISA」は、年間の投資上限額が40万円と低めだが、運用益は20年間非課税になる。対象商品は金融庁の基準を満たした投資信託のみなので、少額を長期間積立したい人、分散投資でリスクを抑えたい人向けだ。資金は必要になったタイミングでいつでも引き出せる。

【タイプB】

節税対策や老後のため確実な資産作りをしたい

→ iDeCoがオススメ!

掛金全額が所得控除の対象! 資産の引き出しは原則60歳から

「iDeCo(個人型確定拠出年金)」は、公的年金に加え、老後資金を補うために任意で加入できる私的年金制度。掛金は毎月5000円以上、引き出しは原則60歳以降という規定があるが、全額が所得控除の対象に。つみたてNISAは所得控除の対象外のため、節税対策ならiDeCoが最適だ。

【タイプC】

貯めたポイントを使ってリスクなく運用したい

→ ポイント投資がオススメ!

手持ちのポイントを現金化し投資信託などの売買に利用できる!

一部の証券会社では、日常の買い物などで貯めたポイントを現金化し、投資信託や株式などの購入に利用できる。最大のメリットは、自己資金がマイナスになるリスクを負わずに、投資を実践できること。現金を使った本格的な投資の“プレ投資”として利用している人も多い。

【タイプD】

つみたてNISAやiDeCoに加えてもっと運用したい

→ ロボアドバイザーがオススメ!

運用益に税金はかかるがファンド購入も調整もAIが代行!

「ロボアドバイザー」は、AIが各ユーザーに適した投資先を提案。投資一任型のロボアドであれば、投資先の選択、売買、リバランスまですべてAIに任せられる。手軽な反面、運用益は課税対象なので注意。つみたてNISAやiDeCoを利用したうえで余剰資金がある人にオススメだ。

タイプAの人につみたてNISAをオススメするワケ

【その1】

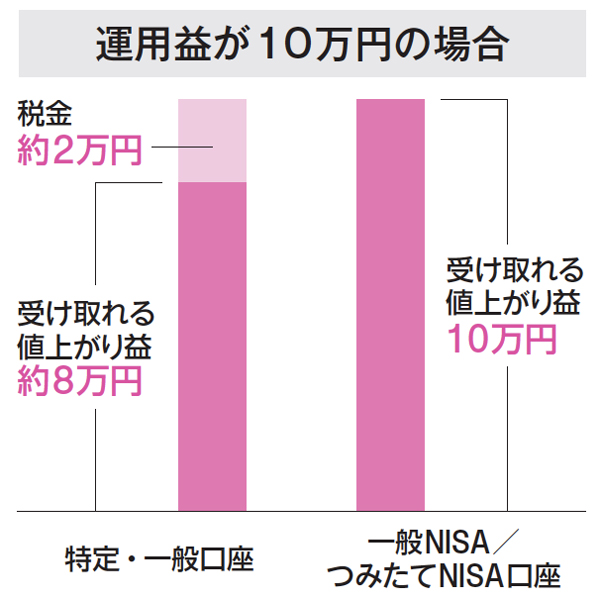

通常、運用益にかかる約20%の税金が非課税になる!

特定・一般口座で投資信託などを購入した場合、運用益には約20%の税金がかかるが、つみたてNISA口座なら非課税投資枠が最大800万円(年間上限額40万円×20年間)。ただし、その年の投資額が40万円以下でも、未使用枠は翌年以降に繰り越しできない。

【その2】

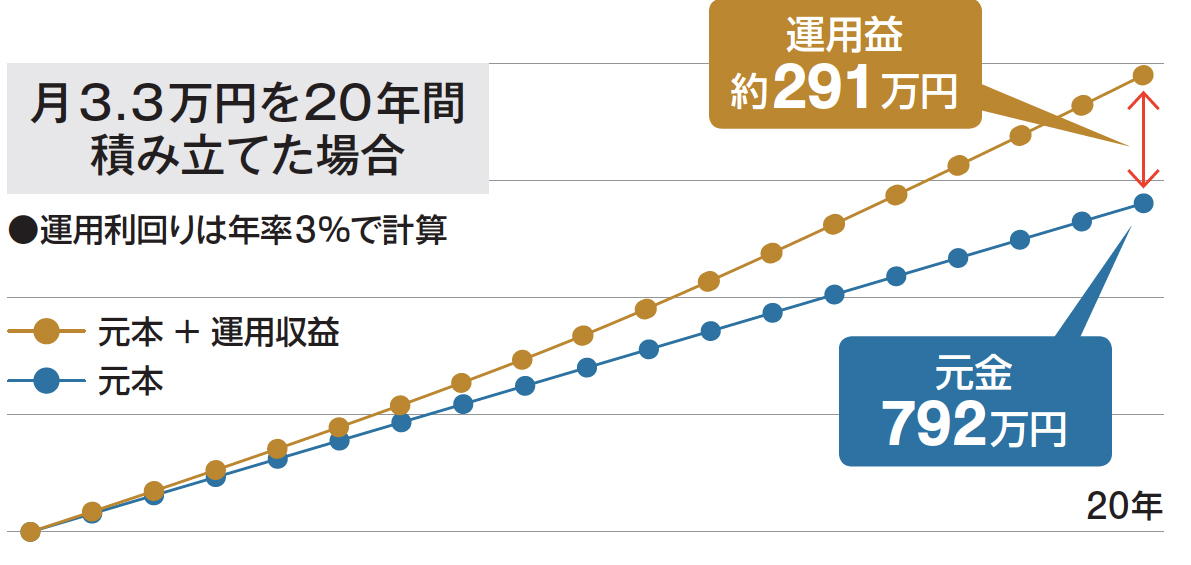

最長20年間の積立で、普通預金では得られない多額の“運用益”に期待できる

投資信託も株と同様、購入時より基準価額が上がったタイミングで売却すると利益が得られる。もちろん元本割れのリスクもあるが、つみたてNISAの対象商品は長期の分散投資に適した投資信託のみ。右図のように、長期間運用するほど資産アップが見込めるため、早めにはじめるのが得策だ。

【その3】

一般NISAよりも“少額コツコツ”投資に向いている!

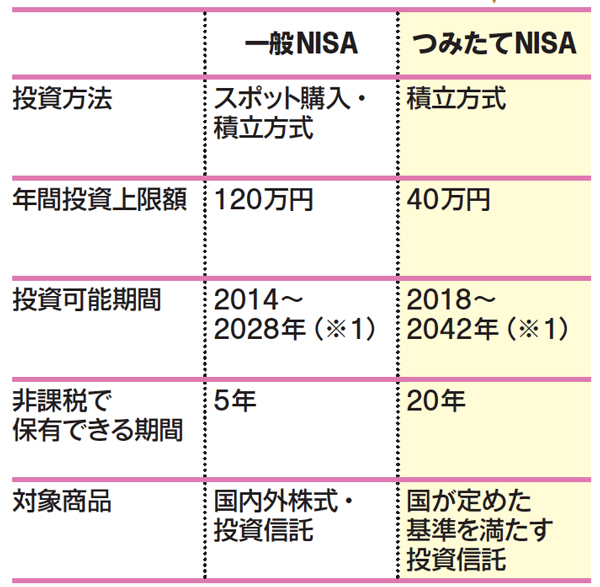

NISA制度には「一般NISA」と「つみたてNISA」があり、個人でこれらの併用は不可。一般NISAはつみたてNISAに比べ、対象商品数が多く、上限額一括でも定額でも購入できるなど自由度が高い。一方で非課税期間は5年と短いため、少額からはじめたい人はつみたてNISAを選ぼう。

数年以内に使う予定の資金なら定額預金がベター

繰り返しになるが、つみたてNISAは長期間の運用で利益が出やすい投資スタイル。運用当初は元本割れのリスクも上がるため、短期で引き出す予定なら、定額預金のほうが確実に貯蓄でき安心だ。

一般NISAは2024年以降、制度内容が変更予定

NISAは今後法改正が予定されており、一般NISAにおいては2024年以降の制度内容が現時点で未確定。いまNISA口座を開設するなら、つみたてNISAのほうが間違いないだろう。

つみたてNISA口座の比較ポイントはココ!

つみたてNISAは多くの金融機関で利用可能。どこも販売手数料は無料(ノーロード)なので、違いは以下をチェックしよう。

①取扱商品数

金融庁が公表しているつみたてNISAの対象商品は、投資信託・ETF(上場投資信託)を併せて193本(2020年12月23日時点)。このうち、取扱商品数が特に多いのは下記の5社だ。商品数が多いと投資の幅がグッと広がるが、少ないほうが使いやすいと感じる人もいるため、好みで選ぼう。

〈取扱商品数 BEST5〉

1位 SBI証券 172本

1位 楽天証券 172本

3位 松井証券 168本

4位 auカブコム証券 157本

5位 マネックス証券 151本

●2021年2月22日時点

②最低積立金額

つみたてNISAの最低購入金額は、金融機関ごとに異なる。多くは「月1000円以上/1000円単位」だが、なかには「月100円以上/1円単位」の機関も。つみたてNISAの投資上限額は年間40万円なので、「月100円以上/1円単位」の機関では、月3万3333円まで購入できる。

〈100円から積立可能な機関〉

SBI証券

楽天証券

松井証券

マネックス証券

auカブコム証券

大和証券

など

③ポイント還元率

つみたてNISA口座での積立額や購入額に応じ、ポイント還元を導入している金融機関もある。なかでも高還元率なのが楽天証券。他社の還元率が0.01〜0.1%程度なのに対し、同社は楽天カードで決済するだけで1%還元に。貯めたポイントの使い道が多いのも大きなメリットだ。

〈高還元率 断トツ1位〉

楽天証券:買付金額の1%ぶん

楽天カードでの購入で、100円につき楽天ポイントを1%還元。さらに、楽天銀行口座と連携し「楽天銀行ハッピープログラム」に登録すると、残高10万円ごとに毎月4Pが付与され、楽天銀行の普通預金金利も0.1%にアップ!

タイプBの人にiDeCoをオススメするワケ

【その1】

資産の受け取りは原則60歳以降で手厚い税制優遇が魅力!

iDeCo(個人型確定拠出年金)は、任意で加入できる年金制度で、掛金+運用益は60歳以降に受け取れる。運用益は全額非課税。一時金として受け取る場合は「退職所得控除」が、分割で受け取る場合は「公的年金等控除」が適用される。

【その2】

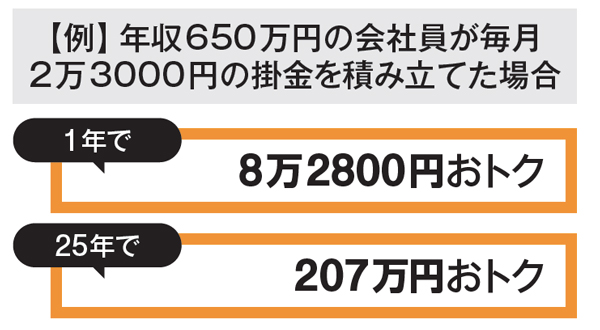

掛金は全額が所得控除に!

iDeCoは掛金が全額所得控除の対象なので、受け取り時の税制優遇だけでなく、運用期間中の所得税と住民税の負担も軽減できる。所得税率は課税所得によって異なるため、課税所得が多い人ほどメリットが大きい。なお、掛金の上限は職業や被保険者種別によって異なる。

【Pick Up!】

SBI証券

SBI証券ではiDeCo利用者サイトを用意し、スマホにも対応。商品ラインナップの異なる2つのコースから選べるが、注目は「セレクトプラン」。信託報酬が国内最安のインデックス投信から、好成績で人気のアクティブ投信まで揃っている。

タイプCの人にポイント投資をオススメするワケ

【その1】

貯めたポイントを有効活用! 資金投資の練習にもなる

例えば楽天証券では楽天ポイント、SBI証券ではTポイントを利用可能。なお、ポイント投資には証券口座の開設が不要な「ポイント運用」もある。これは現金化できず、株や投資信託の値動きに連動してポイントが増減する。

ポイント投資でも場合により確定申告が必要!

ポイント運用の場合は一時所得扱いとなり、基本税金はかからない。一方、ポイントを現金化して運用する場合は、分離課税の対象になる可能性が高い。

【その2】

商品購入金額の一部をポイント支払いにできる!

ポイントを投資に利用する場合、楽天証券やSBI証券では1P=1円相当となる。購入金額の一部に利用でき、使用するポイント数も自分で指定できる。証券会社によって、ポイントを使える取引は異なるので事前に確認しておこう。

【Pick Up!】

楽天証券

楽天証券は楽天ポイント、楽天証券ポイントをつみたてNISAをはじめ投資信託の購入にも利用可能。ポイント利用の設定をすれば、1P単位で購入金額の一部または全額に充当できる(※2)。ポイントでの投資信託購入でSPUも+1倍に(※3)。

※2:投資信託の申込単位は各銘柄の最小申込単位に準じる

※3:500円ぶん以上のポイント投資(投資信託)と、「楽天ポイントコース」の設定が条件

タイプDの人にロボアドバイザーをオススメするワケ

【その1】

運用益に税金はかかるが商品選びから売買まで一任できる!

ロボアドバイザーには「投資アドバイス型」と「投資一任型」があり、一任型の場合は運用をすべてAIに任せられる。1万円、10万円といった少額からはじめられ、投資信託の購入手数料や為替手数料がかからず、運用コストは低めだ。

●投資一任型

証券会社とユーザーが投資一任契約を締結。投資商品の購入から運用、定期的な資産配分の調整(リバランス)まで、すべてAIが代行する。

●投資アドバイス型

AIが各ユーザーに最適な資産配分などを、無料で提案してくれる。AIはアドバイスするのみで、購入・運用などはユーザー自身が行う。

【その2】

掛金の上限額がなく、すぐに引き出せる

ロボアドバイザーは長期運用に適した投資方法だが、いつでも引き出せるのが便利。つみたてNISAやiDeCoと異なり、掛金に上限額もない。対象商品には株式なども含まれるが、株式投資よりは運用コストがかかるので注意しよう。

【Pick Up!】

WealthNavi

預かり資産・運用者数No.1の投資一任型ロボアドバイザー。専用口座は10万円から投資をはじめられ、その後は毎月1万円から積立投資が可能。SBI証券など、様々な金融機関などにもサービスを提供している。2021年2月よりNISAに対応した。