年金だけでは老後資金が2000万円不足するという「老後資金2000万円不足問題」が昨年話題になりましたが、機会があれば一棟アパートやマンションの不動産投資をしてみたいというサラリーマンは、まだいると思います。とはいえ「不動産投資は危険」、「怪しい不動産業者にダマされるかも」という不安はぬぐえず……。そんな読者のために、現在の不動産投資の現状と、どうすればダマされずに利益の出る不動産投資ができるのか、などを不動産のプロにわかりやすく解説していただきました。

【教えてくれた人】

星 龍一朗

大手不動産流通会社、不動産投資顧問会社などを経て独立。主に個人向けに不動産投資、賃貸経営のアドバイスを行い、講座・セミナーを通じて資産形成をサポートする。主宰するレンタルスペース運営者のための「不動産みらいコミュニティー」(facebookプライベートグループ。紹介制)には、サラリーマンでありながら複数のレンタルスペース経営を実践するメンバーが多数在籍。リアル・スター・コラボレーション(株) 代表取締役/ニコニコFP新宿事務所 代表 公式ブログ:https://www.dragon16star.com/

【関連記事】

2020年のサラリーマンの副業に――買わずに始める「レンタルスペース経営」がリアルに行けそうだというお話

融資引き締めのきっかけとなったある事件

まず最初に、昨年話題になった「スルガ銀行ショック」について解説しましょう。

スマートデイズという不動産会社が、女性向けの新築シェアハウスである「かぼちゃの馬車」シリーズを、個人の不動産投資家に利回り確定の賃貸不動産として販売していました。販売した物件オーナーに対してスマートデイズがサブリース家賃(一括借上げ賃料)を支払うことを保証していたのですが、あろうことか2017年10月ごろからその支払いができなくなってしまいました。

サブリースとは、アパートやマンションの建物一棟をまるまる不動産会社がオーナーから借り、その不動産会社が入居者に部屋を又貸しする契約の事。本来、オーナーがやるべき業務を不動産会社が行ってくれたり、空室でも一定の賃料(通常賃料の90%前後)が保証されるなどのメリットがあるとされます。

ところが、「かぼちゃの馬車」シリーズの場合、入居者が支払える家賃相場以上の金額を、スマートデイズがオーナーに対して保証するような問題のあるスキームだったのです。この「かぼちゃの馬車」シリーズの物件を購入していたオーナーは、医師、士業、上場企業の会社員など、いわゆる「高属性」と言われ、年収が比較的高いとされる人たちでした。

不動産投資に関して体系的な勉強をしていれば、こういった問題のある物件を購入することはなかったはずなのですが、高属性がゆえに簡単に融資を借りることができて、ほとんど手間がかからない投資という謳い文句に釣られて800名以上のオーナーがいたと言われています。

これらのオーナーに対して積極的に融資をしていたのが、スルガ銀行でした。ところが、このスルガ銀行の融資の大半が、不正融資だったのです。しかも、銀行員ぐるみの不正融資で、具体的には、金融資産や収入を証明する資料の改ざんなどが行われていました。

それまでアベノミクスによる異次元の金融緩和の影響で、サラリーマン不動産投資家に対して、どの銀行も積極的に融資をしていたのですが、この件をきっかけに、金融庁が銀行に対して不動産投資に対する融資審査の厳格化を徹底するようになり、銀行は一気に融資の蛇口を閉めざるを得なくなりました。これが「スルガ銀行ショック」の概要です。

不動産投資の様々なタイプを知ろう

さて、あなたは、「不動産投資」と聞くと何を思い浮かべますか?

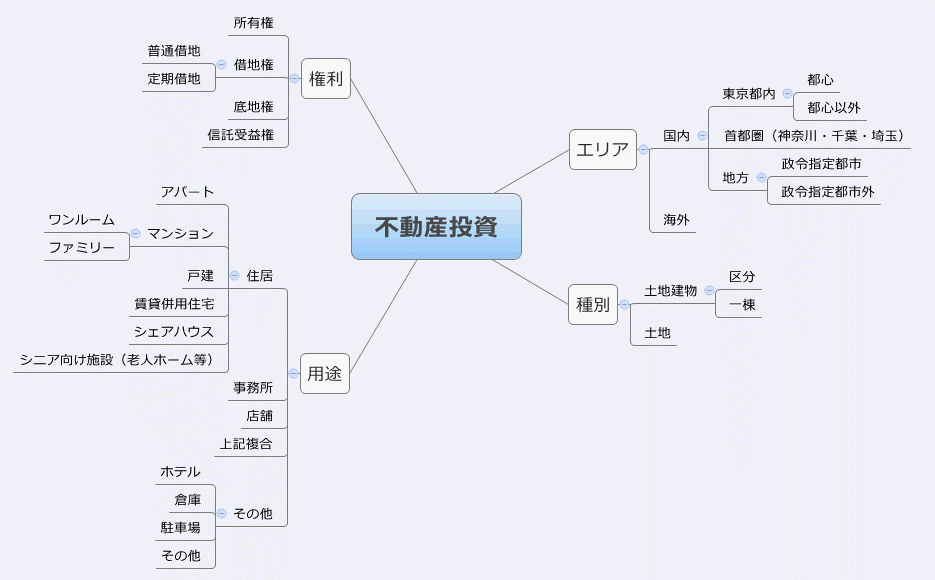

実は、ひとくちに「不動産投資」と言っても、様々な物件タイプがあり、それによって必要な資金、得られるリターン、リスクなどは多種多様になっています。

今回はその中でも代表的な3つのタイプについて、解説していきます。

【01】

一棟アパート・マンション投資

アパート、マンションを一棟まるごと購入するタイプの投資です。物件の立地、建物の構造・築年数、土地・建物の広さなどによって異なりますが、総じて投資金額は大きくなります。数千万~数億規模をイメージして頂ければよいでしょう。

メリットは、購入後すぐに毎月数万円~数十万円の家賃収入の手残りを得られることです。サラリーマンの方にとっても、安定的な副収入源になり得ます。ただし、立地を間違えると空室が埋まらず、予定していた家賃収入を得られないことになるので、購入する前にはしっかりと周辺の賃貸需要や家賃相場をリサーチする必要があります。また、賃貸管理会社の選定も重要なポイントです。

2017年ぐらいまでは、おおよそ年収700万円以上のサラリーマンの方であれば、数千万円から、場合によっては億単位の融資を受けられる可能性があったため、一種の「サラリーマン不動産投資ブーム」が巻き起こり、数多くのオーナーが誕生しました。ところが、2018年以降は、一棟アパート・マション購入向けの融資は引き締め傾向が強まり、物件価格の2~3割以上の自己資金を投入できるなど、金融資産や資産背景がかなり良い方でないと融資を受けることが難しくなっています。

不動産投資に投入できる自己資金を持っていて、すぐに副収入を手にしたい方。親から引き継いだ土地がある方。賃貸経営に関する勉強や情報収集を継続して行く覚悟がある方にオススメの投資タイプです。

【02】

区分ワンルームマンション投資

こちらはマンションの一部屋を購入して賃貸に出すタイプの投資です。東京都内の中古物件だと2000~2500万円くらいが中心価格帯となります。

頼んでもいないのに、営業マンから会社にしつこく電話がかかってきて、マンション投資の話をされて困った…という経験をした方は多いと思います。それは大体このタイプの投資に多いのが実情です。なお、最近はSNSなどの普及もあり、悪い評判がすぐに拡散する可能性があるので、投資用区分ワンルームマンションの不動産販売会社のほうでも、営業スタイルを電話営業からセミナー営業などに変更しているところが増えています。

こちらのワンルームマンション投資用融資は、一棟アパート・マンション向けの融資と比べると、そこまで引き締めが強まっていないため、おおよそ年収500万円以上で一定の信用力のある企業などにお勤めの方は、物件価格に対してフルに近い額の融資を受けられる可能性があります。

ただし、融資を多く借りて購入すると、このタイプの投資では、当面、手残り収入がほとんど出ない場合が多いです。中には、月に1万円程度の手出しが発生するケースもあります。この投資タイプの目的は、目先の副収入ではなく、あくまで15年後、20年後を見据えた将来の備えということになります。

融資の繰上げ返済の実施なども組み込んで、早めに無借金の賃貸マンションを1部屋、更に2部屋と所有する状態に持って行ければ、将来、毎月5万円、10万円といった家賃収入の手取りが残ることになります。

また、融資を借りる際に、団体信用生命保険に加入しますので、万一借入人本人が亡くなったり、高度障害になった際には、融資が保険で完済され、無借金の賃貸不動産を家族に残すことが出来るという「生命保険効果」目的でワンルームマンション投資を行う方も多く存在しています。

【03】

築古戸建投資

これは、郊外の築古戸建を安値で購入して賃貸に出すタイプの投資です。東京在住の方ですと、千葉の九十九里エリア、埼玉の大宮以北、茨城などの郊外エリア等で、数百万円単位の空き家を購入し、賃貸に出すための必要最低限のリフォームを加えて、家賃6万円前後で貸し出すというイメージです。

増え続ける日本の空き家は深刻な問題ですが、特に、地方・郊外には、空き家が数多くあり、例え安い金額でも早く手放してしまいたいという所有者がいますので、それを買い取って再生すれば、空き家問題対策の一助ともなり得ます。

当然、投資としても成り立ちます。仮に、投資額500万円で毎月の家賃が6万円であれば年間72万円。表面利回りとして14.4%となります。土地と建物の評価自体はほとんどない物件も多いため、融資はやや借りにくいですが、銀行に預金していても全くお金が増えない超低金利の時代ですので、戸建て賃貸で運用したほうがリターンは高いと言えるでしょう。

借金せずに、預貯金よりも高い利回りで資金を運用したい方。DIYが好きな方。実家が空き家になっている方などにオススメの投資タイプです。

怪しい不動産業者にダマされないためには

今回は不動産投資の代表的な3つのタイプの概要について解説しました。不動産投資は、投資信託、株式投資、FXなどの金融投資と異なり、不動産という現物が存在している投資です。それゆえ、自分の努力次第でコントロールできる部分が多くあります。例えば、リフォーム工事代を削減するためにDIYをするという手法もあれば、近隣の競合する賃貸物件との差別化を図るための設備を付加したり、ペットが飼える賃貸物件が少ないからペット可の物件にするなど、工夫の仕方はたくさんあります。

もちろん、不動産投資・賃貸経営にはリスクもあります。空室リスク、予期せぬ修繕費用が発生するリスク、自然災害により建物が損害を受けるリスク、物件価格が下落するリスク、融資を借りている場合は金利が上昇するリスクなどです。これらのリスクにはあらかじめリスクヘッジの対策を打てるものもあれば、そうでないものもありますが、想定されるリスクはおおむね出揃っているので、どういったリスクがあるかを知った上で始めることが肝要です。

強引にしつこく契約を迫ってくる不動産業者や、購入申込書にサインするまで帰してくれないとった手法を取る業者もいまだに無いとは言えません。怪しい不動産業者にダマされないために一番重要なことは、「体系的な勉強をする」ことです。不動産投資・賃貸経営の世界では、知識は武器になりますし、知識があれば不動産業者からカモにされるリスクも大きく減少します。また、セカンドオピニオンを聞ける相談者・専門家や不動産投資仲間を持つこともとても重要だと思います。