最近はスマホ上でも口座開設や取引ができるようになり、投資はより身近な存在となってきました。今回は、「投資の専門知識がない」「少額からはじめたい」という初心者でも利用しやすい、資産運用の方法を紹介します。

※こちらの記事は「GetNavi」 2020年7月号に掲載された記事を再編集したものです。

※記事中の情報はすべて2020年5月24日現在のものです。

私が解説します!

資産運用の手はじめは一定額の長期積立が最適

先行きの見えない未曾有の事態に、経済的な不安から資産運用に興味を持つ人が増えています。しかし、いまの経済状況で投資をはじめて良いのでしょうか。ファンドアナリストの篠田尚子さんに聞きました。

「結論から言うと『金融マーケットの動向は気にしなくてOK』です。確かにいまは相場が不安定ですが、今後さらに落ちるのか、はたまたV字回復するのかは誰にもわかりません。先の相場は常に読めないので、自分のタイミングではじめましょう。ただし、ここ数か月で収入が減った人は無理せず、まずはいまの生活を優先してください。資産運用は、月収の3〜6か月ぶんを確保したうえで余剰資金がある人に推奨しています」(篠田さん)

さらに、投資初心者にオススメの運用方法も教えてもらいました。

「少額から分散投資が可能な『投資信託』は、リスクを抑えつつプロに運用を任せられるので初心者向け。特に、国の非課税制度である『つみたてNISA』口座などで投信積立をすれば、節税効果も見込めます。このように、一定額を継続購入(積立)する方式の投資は、『ドルコスト平均法』とも呼ばれます。これは市場価値が高いときは少なく、安いときは多く購入し、平均購入単価を下げて運用益を上げやすくする手法のこと。つまり、長期間運用するほど、メリットが大きいといえます。

将来必要になる生活費を確保して、老後を安心して迎えるためにも、投信積立は早めのスタートが吉。スマホの普及・規制緩和に伴い、スマホで口座開設、運用ができる証券会社も増えました。導入ハードルが下がり、初心者でも利用しやすくなっています」(篠田さん)

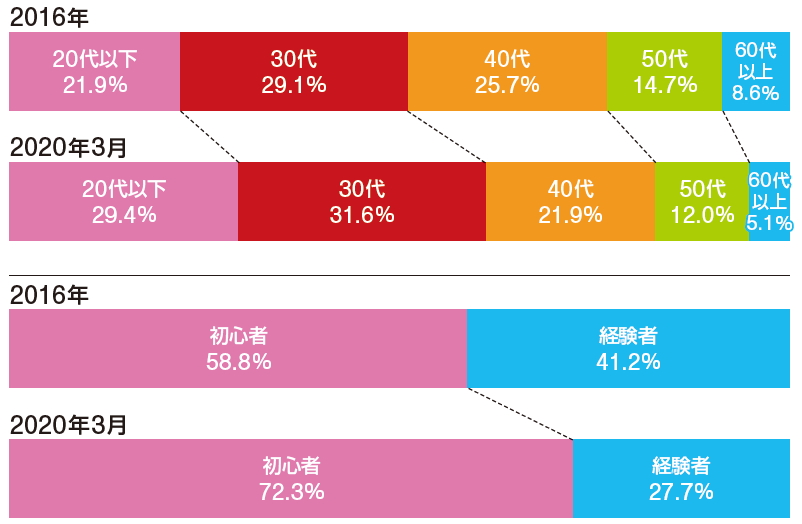

証券口座の新規開設数は投資初心者&若年層の比率が増加!

楽天証券が発表した「2016年と2020年3月に口座開設した人の属性変化」によると、20〜30代の若年層、投資初心者の割合は、4年で約10%増加。特に、非課税制度のひとつ「つみたてNISA」の口座数は、2020年3月末時点で前年同時期比の2倍となり、資産形成への意識の高まりが伺えます。

楽天証券口座を開設した人の属性変化(年代/投資経験の有無)

はじめる前に知っておくべき!投資のキホンのキ

Q 株式投資と投資信託は何が違う?

A 株式投資はひとつの銘柄を自分で運用、投資信託は複数の銘柄をプロが運用

株式投資は、銘柄の選択から売買まで本人が行うため、自分の裁量で運用したい人向き。一方、投資信託はプロが選んだ複数の銘柄が一商品(ファンド)となり、少額の分散投資が可能となります。運用もプロが行うため、投資初心者にオススメです。

| 株式投資 | 投資信託 | |

| ●自分の好きなタイミングで売買できる ●短〜中期で利益を得やすい ●株主優待や分配金が得られる銘柄がある | メリット | ●少額投資が可能 ●分散投資でリスクを軽減できる ●投資の専門家に運用を任せられる |

| ●まとまった資金が必要 ●売買するために情報収集や分析が必要 | デメリット | ●専門家に任せるため運用管理費用(信託報酬)がかかる |

Q 投資をはじめる前に準備するモノはある?

A 銀行や証券会社で証券口座の開設が必要

株、投資信託、FXなど投資方法にかかわらず、取引に使う証券口座の開設が必要。証券口座を開設する際は、マイナンバーの届出が義務付けられています。「つみたてNISA」や「iDeCo」を利用する場合、総合口座に加え、専用口座も開設します。

Q 投信積立って何?

A 投資信託を毎月一定額積み立てる投資方法

投信積立は、はじめに購入するファンドと月々の購入金額を決めた後、毎月自動で積立を行います。値動きに捉われず、投資にかける時間を最小限に抑えられるのがメリットです。購入金額は100円、1000円など少額から設定できます。

自分に合った投資スタイルを選ぼう!

まずは初心者が知っておくべき4種類の投資方法をピックアップ。目的や資産状況に応じ、最適な投資スタイルを選びましょう。これらは併用も可能なので、資産に余裕がある人は複数チャレンジしてみるのも良いでしょう。

【タイプA】ライフステージの変化を見越して資産を増やしたい

つみたてNISAがオススメ!

年間40万円まで積立可能で運用益は20年間非課税に!

「つみたてNISA」は、年間の投資上限額が40万円と低めですが、運用益は20年間非課税になります。対象商品は金融庁の基準を満たした投資信託のみなので、少額を長期間積立したい人、分散投資でリスクを抑えたい人向けです。資金は必要になったタイミングでいつでも引き出せます。

タイプAの人につみたてNISAをオススメするワケ

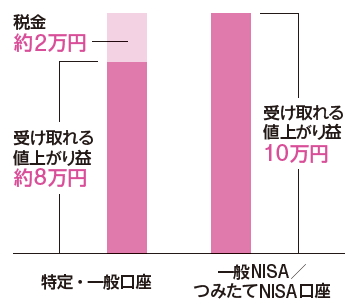

その1.通常、運用益にかかる約20%の税金が非課税になる!

特定・一般口座で投資信託などを購入した場合、運用益には約20%の税金がかかりますが、つみたてNISA口座なら非課税投資枠が最大800万円(年間上限額40万円×20年間)。ただし、その年の投資額が40万円以下でも、未使用枠は翌年以降に繰り越しできません。

運用益が10万円の場合

タイプAの人につみたてNISAをオススメするワケ

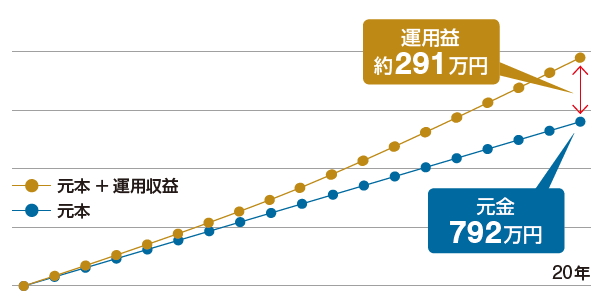

その2.最長20年間の積立で、普通預金では得られない多額の“運用益”に期待できる

投資信託も株と同様、購入時より基準価額が上がったタイミングで売却すると利益が得られます。もちろん元本割れのリスクもありますが、つみたてNISAの対象商品は長期の分散投資に適した投資信託のみ。図のように、長期間運用するほど資産アップが見込めるため、早めにはじめるのが得策です。

月3.3万円を20年間積み立てた場合

タイプAの人につみたてNISAをオススメするワケ

その3.一般NISAよりも“少額コツコツ”投資に向いている!

NISA制度には「一般NISA」と「つみたてNISA」があり、個人でこれらの併用は不可。一般NISAはつみたてNISAに比べ、対象商品数が多く、上限額一括でも定額でも購入できるなど自由度が高い。一方で非課税期間は5年と短いため、少額からはじめたい人はつみたてNISAを選びましょう。

数年以内に使う予定の資金なら定額預金がベター

繰り返しになりますが、つみたてNISAは長期間の運用で利益が出やすい投資スタイル。運用当初は元本割れのリスクも上がるため、短期で引き出す予定なら、定額預金のほうが確実に貯蓄でき安心です。

一般NISAは2024年以降、制度内容が変更予定

NISAは今後法改正が予定されており、一般NISAにおいては2024年以降の制度内容が現時点で未確定。いまNISA口座を開設するなら、つみたてNISAのほうが間違いないでしょう。

つみたてNISA口座の比較ポイントはココ!

つみたてNISAは多くの金融機関で利用可能。どこも販売手数料は無料(ノーロード)なので、違いは以下をチェックしましょう。

【ポイント1】取扱商品数

金融庁が公表しているつみたてNISAの対象商品は、投資信託・ETF(上場投資信託)を併せて181本(2020年4月1日現在)。このうち、取扱商品数が特に多いのは下記の5社です。商品数が多いと投資の幅がグッと広がりますが、少ないほうが使いやすいと感じる人もいるため、好みで選びましょう。

取扱商品数 BEST5

| 1 | SBI証券 | 160本 |

| 2 | 楽天証券 | 158本 |

| 3 | 松井証券 | 152本 |

| 4 | auカブコム証券 | 150本 |

| 5 | マネックス証券 | 149本 |

【ポイント2】最低積立金額

つみたてNISAの最低購入金額は、金融機関ごとに異なります。多くは「月1000円以上/1000円単位」ですが、なかには「月100円以上/1円単位」の機関も。つみたてNISAの投資上限額は年間40万円なので、「月100円以上/1円単位」の機関では、月3万3333円まで購入できます。

【ポイント3】ポイント還元率

つみたてNISA口座での積立額や購入額に応じ、ポイント還元を導入している金融機関もあります。なかでも高還元率なのが楽天証券。他社の還元率が0.01〜0.1%程度なのに対し、同社は楽天カードで決済するだけで1%還元に。貯めたポイントの使い道が多いのも大きなメリットです。

高還元率 断トツ1位

楽天証券

楽天カードでの購入で、100円につき楽天ポイントを1%還元。さらに、楽天銀行口座と連携し「楽天銀行ハッピープログラム」に登録すると、残高10万円ごとに毎月4ポイントが付与され、楽天銀行の普通預金金利も0.1%にアップ!

※:元々、一般NISAは2023年まで、つみたてNISAは2037年まででしたが、法改正により5年の期間延長となる見込み

【タイプB】節税対策や老後のため確実な資産作りをしたい

iDeCoがオススメ!

掛金全額が所得控除の対象! 資産の引き出しは原則60歳から

「iDeCo(個人型確定拠出年金)」は、公的年金に加え、老後資金を補うために任意で加入できる私的年金制度。掛金は毎月5000円以上、引き出しは原則60歳以降という規定がありますが、全額が所得控除の対象に。つみたてNISAは所得控除の対象外のため、節税対策ならiDeCoが最適です。

タイプBの人にiDeCoをオススメするワケ

その1.資産の受け取りは原則60歳以降で手厚い税制優遇が魅力!

iDeCo(個人型確定拠出年金)は、任意で加入できる年金制度で、掛金+運用益は60歳以降に受け取れます。運用益は全額非課税。一時金として受け取る場合は「退職所得控除」が、分割で受け取る場合は「公的年金等控除」が適用されます。

タイプBの人にiDeCoをオススメするワケ

その2.掛金は全額が所得控除に!

iDeCoは掛金が全額所得控除の対象なので、受け取り時の税制優遇だけでなく、運用期間中の所得税と住民税の負担も軽減できます。所得税率は課税所得によって異なるため、課税所得が多い人ほどメリット大。なお、掛金の上限は職業や被保険者種別によって異なります。

【例】年収650万円の会社員が毎月2万3000円の掛金を積み立てた場合

| 1年で | 8万2800円おトク |

| 25年で | 207万円おトク |

【Pick Up!】 SBI証券

SBI証券ではiDeCo利用者サイトを用意し、スマホにも対応。商品ラインナップの異なる2つのコースから選べますが、注目は「セレクトプラン」。信託報酬が国内最安のインデックス投信から、好成績で人気のアクティブ投信まで揃っています。

【タイプC】貯めたポイントを使ってリスクなく運用したい

ポイント投資がオススメ!

手持ちのポイントを現金化し投資信託などの売買に利用できる!

一部の証券会社では、日常の買い物などで貯めたポイントを現金化し、投資信託や株式などの購入に利用できます。最大のメリットは、自己資金がマイナスになるリスクを負わずに、投資を実践できること。現金を使った本格的な投資の“プレ投資”として利用している人も多い。

タイプCの人にポイント投資をオススメするワケ

その1.貯めたポイントを有効活用!資金投資の練習にもなる

例えば楽天証券では楽天ポイント、SBI証券ではTポイントを利用可能。なお、ポイント投資には証券口座の開設が不要な「ポイント運用」もあります。これは現金化できず、株や投資信託の値動きに連動してポイントが増減します。

ポイント投資でも場合により確定申告が必要!

ポイント運用の場合は一時所得扱いとなり、基本税金はかかりません。一方、ポイントを現金化して運用する場合は、分離課税の対象になる可能性が高いです。

タイプCの人にポイント投資をオススメするワケ

その2.商品購入金額の一部をポイント支払いにできる!

ポイントを投資に利用する場合、楽天証券やSBI証券では1ポイント=1円相当となります。購入金額の一部に利用でき、使用するポイント数も自分で指定できます。証券会社によって、ポイントを使える取引は異なるので事前に確認しておきましょう。

【Pick Up!】楽天証券

楽天証券は楽天ポイント、楽天証券ポイントをつみたてNISAの購入にも利用できるのが特徴。あらかじめポイント利用の設定をしておけば、最低100ポイントから1ポイント単位で、購入金額の一部または全額に充当できます。

【タイプD】つみたてNISAやiDeCoに加えてもっと運用したい

ロボアドバイザーがオススメ!

運用益に税金はかかるがファンド購入も調整もAIが代行!

「ロボアドバイザー」は、AIが各ユーザーに適した投資先を提案。投資一任型のロボアドであれば、投資先の選択、売買、リバランスまですべてAIに任せられます。手軽な反面、運用益は課税対象なので注意。つみたてNISAやiDeCoを利用したうえで余剰資金がある人にオススメです。

タイプDの人にロボアドバイザーをオススメするワケ

その1.運用益に税金はかかるが商品選びから売買まで一任できる!

ロボアドバイザーには「投資アドバイス型」と「投資一任型」があり、一任型の場合は運用をすべてAIに任せられます。1万円、10万円といった少額からはじめられ、投資信託の購入手数料や為替手数料がかからず、運用コストは低めです。

●投資一任型

証券会社とユーザーが投資一任契約を締結。投資商品の購入から運用、定期的な資産配分の調整(リバランス)まで、すべてAIが代行します。

●投資アドバイス型

AIが各ユーザーに最適な資産配分などを、無料で提案してくれます。AIはアドバイスするのみで、購入・運用などはユーザー自身が行います。

タイプDの人にロボアドバイザーをオススメするワケ

その2.掛金の上限額がなくすぐに引き出せる

ロボアドバイザーは長期運用に適した投資方法ですが、いつでも引き出せるのが便利。つみたてNISAやiDeCoと異なり、掛金に上限額もありません。対象商品には株式なども含まれますが、株式投資よりは運用コストがかかるので注意しましょう。

【Pick Up!】WealthNavi

預かり資産・運用者数No.1の投資一任型ロボアドバイザー。WealthNaviの専用口座は10万円から投資をはじめられ、その後は毎月1万円から積立投資が可能。SBI証券など、様々な金融機関向けにサービスの提供も行っています。

【フォトギャラリー(画像をタップするとご覧いただけます)】

【この記事を読んだ方はこちらもオススメ】